- پارک دادا و کاکا در بندرعباس کلنگ زنی شد ۱ هفته قبل

- امتناع از دادن سوخت به غیربومیان در تازیان/ پخش فرآوردههای نفتی هرمزگان: از جایگاه های سوخت متخلف شکایت کنید ۱ هفته قبل

- استخدام شرکت اناتا در بندرعباس ۳ روز قبل

- خداحافظی عزتمندانه یک مدیر بومی ۳ روز قبل

- استخدام در بزرگترين مركز ليزر در بندرعباس ۵ روز قبل

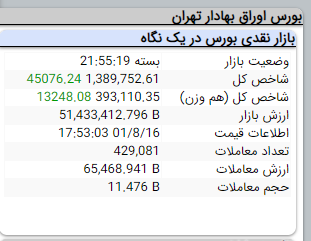

شمشیر دولبه آبان برای بورس تهران

آبان گویی فصل چرخش بازار سرمایه است. از یک طرف فروشهای گسترده حقیقیها و خروج پول عجیب و غریب در روزهای ابتدایی این ماه از بازار و از سوی دیگر افزایش چشمگیر رکورد ارزش معاملات، فصل جدیدی را به روی بازار سرمایه گشوده است.

کدام عوامل نوید رشد کوتاه مدت را به سهامداران میدهند؟

- تحلیل تکنیکال شاخص کل

شاخص RSIطبق دادههای هفتگی شاخص کل بورس تهران زمانی که به حمایت بسیار مهم خود رسید؛ به آن واکنش نشان داد و رو به صعود گذاشت. شاید بتوان گفت در شرایط فعلی بازار شاخص در نقطه مقابل مردادماه سال 99 قرار گرفته است. همچنین پیش بینی میشود شاخص تا کانال 1600 واحدی امکان رشد داشته باشد.

- ارزش کل معاملات بازار

ارزش کل معاملات بازار چند روزی است که از 2.4 همت به 6.5 همت افزایش پیدا کرده است و در شرایط فعلی، این افزایش برای بازار سرمایه بسیار مثبت است.

ارزش کل معاملات بازار چند روزی است که از 2.4 همت به 6.5 همت افزایش پیدا کرده است و در شرایط فعلی، این افزایش برای بازار سرمایه بسیار مثبت است.

ارزش کل بورس تهران در یک هفته اخیر تغییرات قابل توجهی داشته است. به نظر میرسد با حمایتهای جدید دولتی این روند فعلا صعودی باشد.

البته ناگفته نماند که ارزش معاملات نسبت به سال گذشته هنوز 6.7 درصد منفی است. ولی در مقایسه با ماه قبل بیش از 61 درصد رشد داشته است.

- افزایش نرخ ارز به کانال 36 هزار تومان

همزمان با آغازشدن روند افزایشی دلار از تاریخ ۷آبان۱۴۰۱ بازار سهام نیز طی روزهای گذشته سیر صعودی خود را آغاز کرد و تقاضا برای بازار افزایش نسبی پیدا کرد. بر این اساس، در چنین شرایطی که شاخصکل نیز مجددا در کانال ۳/ ۱میلیون واحد قرار گرفته و حجم معاملات نیز افزایش پیدا کرده، انتظار میرود پولهای راکدی که نقش تماشاچی در بازار را ایفا میکردند آرامآرام وارد بازار شوند. البته بسیاری از تحلیلگران معتقدند هنوز اثرات واقعی نرخ دلار باقیمانده اما در واقع دلار و رشد آن همواره یکی از اصلیترین مولفههای بازار سهام بوده که بهدنبال خود، جریان پول را به سمت بازار سوق میدهد. رشد نرخ ارز تلنگری است برای بازار سرمایه که بهطور مجدد فعالان آن با ارزیابی وضعیت سهام شرکتها، موقعیت صنایع به لحاظ بنیادی، بررسی موقعیت سهام به لحاظ ارزندگی و سایر موضوعات پیرامون سرمایهگذاری در بخش مولد اقتصاد کشور بهطور مجدد محاسبات دقیقی را انجام دهند. با توجه به میزان ارزندگی که در صنایع و شرکتهای فعال بازار سهام وجود داشت، در برخی موارد حمایتهایی از بازار سهام صورت گرفت. مجموع عوامل ذکرشده باعث شد چند روزی بازار سرمایه با رونق همراه شود. بر این اساس انتظار میرود این روند و فرآیند در بازار سهام تداوم پیدا کند.

- بسته ۱۰ بندی حمایت از بازار سرمایه

از تاریخ ۷آبان۱۴۰۱ یک بسته ده بندی حمایت از بازار سهام ابلاغ شد و دقیقا از همان روز بازار شروع به رشد کرد. بر اساس مفاد بسته ۱۰ بندی حمایت از بورس؛ اصل سهام تا سقف ۱۰۰میلیون تومان برای هر نفر و سود ۲۰درصدی ۹۶درصد از حقیقیها بیمه شد. انتشار اوراق اختیار تبعی فروش بر روی سهام موجود در صندوقهای درآمد ثابت تا سقف ۴۰۰هزار میلیارد ریال با تضمین اصل ارزش سبد سهام در ابتدای دوره بر اساس ترتیباتی که سازمان بورس اعلام مینماید. همچنین تزریق منابع جدید توسط صندوقهای حاکمیتی برای خرید سهام در بازار سرمایه و بهمرور افزایش مبلغ مذکور و واریز منابع مندرج در ردیف بودجه سال ۱۴۰۱ به صندوق تثبیت به مبلغ حدود ۵۰هزار میلیارد ریال از جمله بندهای این بسته حمایتی بودند که به نظر میرسد تا کنون موثر واقع شدهاند.

- تزریق منابع صندوق توسعه ملی

ماجرای تزریق منابع صندوق توسعه ملی به بورس به 2سال پیش بازمیگردد که شاخص بورس از 20مرداد ماه شروع به نزول کرد. در آن زمان مقرر شد یک درصد از منابع این صندوق به صندوق تثبیت بازار سرمایه واریز شود و این صندوق از طریق این منابع از بورس حمایت کند. بر این اساس مقرر شد معادل ریالی 510میلیون دلار بهصورت تدریجی در بازار سرمایه، سرمایهگذاری شود که این مبلغ به نرخ سامانه معاملات الکترونیک حدود 12هزار میلیارد تومان بود. طبق اعلام صندوق توسعه ملی، این صندوق تاکنون در 5مرحله مبالغ مختلفی را به صندوق تثبیت بازار سرمایه واریز کرده است. نخستین واریزی در پنجم آذرماه سال1399 و به میزان 1000میلیارد تومان بود. اردیبهشت سال قبل نیز 1034میلیارد تومان به صندوق تثبیت بازار سرمایه واریز شد. 30دی ماه سال گذشته نیز در سومین مرحله 650میلیارد تومان به صندوق تثبیت بازار سرمایه اختصاص یافت. در سالجاری نیز طی دو مرحله ابتدا در اردیبهشت و سپس تیر ماه بهترتیب 1300 و 1000میلیارد تومان به صندوق تثبیت بازار سرمایه واریز شد. بنابراین و طبق توافق اولیه از 12هزار میلیارد تومانی که صندوق توسعه ملی باید پرداخت میکرد، 5هزار میلیارد واریز و 7هزار میلیارد تومان باقی مانده است. از 7هزار میلیارد تومان باقی مانده 3هزار میلیارد تومان بایداز محل مطالبات صندوق توسعه ملی از سازمان امور مالیاتی و مابقی نیز از منابع در اختیار صندوق پرداخت شود. این بهمعنای آن است که درصورت وصول یا دریافت مطالبات این صندوق از سایر نهادها دست این صندوق برای تزریق منابع مالی به بازار سهام باز میشود لذا نهادهایی که به این صندوق بدهکار هستند باید بدهیشان را پرداخت کنند تا این صندوق بتواند به تعهدات خود در قبال بورس عمل کند.

- اعطای کد معاملاتی به صندوق توسعه ملی

با ورود صندوق توسعه ملی که هفته گذشته اولین خرید خود را با کد معاملاتی خود انجام داده است، بخش معاملات بازار سرمایه تقویت و در نهایت منجر به اعتماد سازی در بازار شد. چراکه وقتی یک نهاد مهم مانند صندوق سهم میخرد، سیگنال مثبتی میدهد که قیمتها ارزنده هستند. فارغ از اینکه عدد آن چقدر است این سیگنال را به فعالان بازار میدهد که از دیدگاه این صندوق قیمتهای بازار سهام حبابی نیستند و ارزنده هستند.

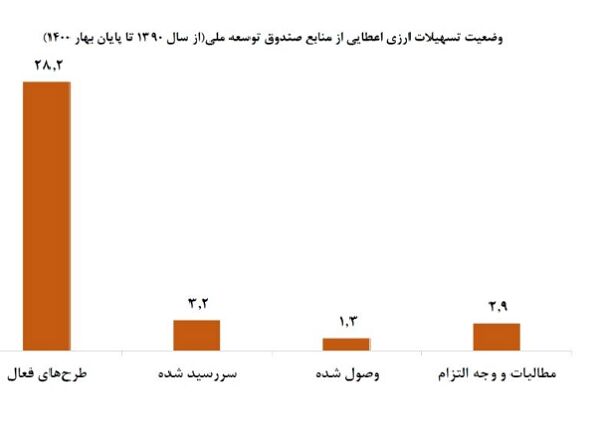

و ضعیت تسهیلات ارزی اعطایی از منابع صندوق توسعه ملی از سال ۱۳۹۰ تا پایان بهار ۱۴۰۰ نشان می دهد در بازه ۱۰ ساله، از ۲۸.۲ میلیارد دلار طرح تنها حدود ۴.۶ (چهار و شش دهم) درصد طرح های این صندوق به سرانجام رسیده و حدود ۱۲ درصد طرح ها سررسید شده است، از این رو ورود این پول ها به معاملات بازار می تواند منافع دو جانبه ای را برای بورس و خود صندوق توسعه ملی به همراه داشته باشد.

از آنجا که صندوق توسعه ملی، محلی برای سرمایهگذاری و افزایش درآمدها است تا بتواند موجب توسعه و نرخ رشد در کشور شود؛ در صورت حمایت صندوق توسعه ملی از شرکتهای بورسی، منافع آن در کوتاهمدت برای سهامداران و در بلندمدت به نفع کشور بوده و میتواند به زنجیره ارزش افزوده کشور کمک بزرگی کند.

پربینندهترینها

آخرین خبرها

- کشتیگیر هرمزگانی افتخار آفرینی کرد ۱۵ دقیقه قبل

- قهرمانی دونده ایران در تور جهانی امارات ۱ ساعت قبل

- صعود نوشاد عالمیان به جدول اصلی مسابقات عربستان ۱ ساعت قبل

- سومین حمله مقاومت عراق به یک هدف حیاتی در فلسطین اشغالی ۱ ساعت قبل

- پیام تبریک وزیر کشور برای پیدا شدن دختر ایران زمین ۲ ساعت قبل

- نفرات برتر معرفی شدند ۲ ساعت قبل

- نخستین مدرسه فریلنسری ایران راهاندازی میشود ۲ ساعت قبل

- دختران هرمزگانی با ۳۷ مدال رنگارنگ قهرمان ایران شدند ۲ ساعت قبل

- آوای میناب حدید یک قدم تا لیگ یک ۲ ساعت قبل

- آخرین آمار انتخاب رشته دکتری ۱۴۰۳ اعلام شد ۲ ساعت قبل

- کسب برنز تور جهانی امارات توسط دختر دونده ایران ۲ ساعت قبل

- افت قیمت طلا در بازار داخلی در پی کاهش نرخ ارز و اونس جهانی ۳ ساعت قبل

- تورم نقطهبهنقطه در فروردین به کمتر از ۳۵ درصد رسید ۳ ساعت قبل

- ارتش یمن آغاز مرحله چهارم عملیات خود را اعلام کرد ۳ ساعت قبل

- تجلیل شرکت تولیدی هرمز پودر از کارگران این مجموعه ۴ ساعت قبل

- آغاز دور جدید اکتشافات چین در نیمه پنهان ماه ۹ ساعت قبل

- حل مشکل پنجاه ساله «اسناد رفسنجان قشم» در سفر رئیس قوه قضاییه به هرمزگان ۹ ساعت قبل

- تجویز داروی خارج از فهرست دارویی توسط پزشکان ممنوع است ۹ ساعت قبل

- شبکه هابل برای اولین بار با یک ماهواره ارتباط بلوتوثی برقرار میکند ۱۰ ساعت قبل

- چرا بدندرد میگیریم؟ ۱۰ ساعت قبل

- بیماری روانشناختی و فشار خون از عوامل چاقی هستند ۱۰ ساعت قبل

- جزییات ثبت صورتحساب در سامانه مودیان و تجارت اعلام شد ۱۰ ساعت قبل

- برنامههای سالروز شهادت امام صادق(ع) در قشم اعلام شد ۱۱ ساعت قبل

- هشدار درباره آسیب اجتماعی دانشآموزان با افت تحصیلی؛ یک درصد آسیبهای اجتماعی رفتارهای «پرخطر» هستند ۱۱ ساعت قبل

- سیل در برزیل جان ۲۹ نفر را گرفت ۱۱ ساعت قبل

- آزمون استخدامی معلم پرورشی و ورزش امروز برگزار شد ۱۱ ساعت قبل

- ورود سامانه بارشی جدید به کشور از اواسط هفته آینده ۱۲ ساعت قبل

- قیمت محصولات ایران خودرو دیزل برای اردیبهشت 1403 افزایش یافت ۱۲ ساعت قبل

- ۱۳ استان متاثر از سیل و آبگرفتگی/ نیروهای امدادی هلالاحمر به ۸۰۰ نفر امدادرسانی کردند ۱۲ ساعت قبل

- امکان اعتراض برای دریافت سهام عدالت جاماندگان ۱۲ ساعت قبل

- ۲۰ بیمار اورژانسی قشم با آمبولانس دریایی به مراکز درمانی اعزام شدند ۱۲ ساعت قبل

- ناکامی قاچاقچیان در انتقال ۷۸۰ کیلوگرم موادمخدر در استان ۱۲ ساعت قبل

- مسی بازیکن ماه لیگ آمریکا شد؛ یکهتازی فوقستاره در ینگه دنیا ۱۲ ساعت قبل

- حجازی، سرپرست استقلال شد ۱۲ ساعت قبل

- ناپایداری وضعیت جوی و دریایی در هرمزگان؛ از قرارگیری در حریم رودخانههای فصلی و صعود ارتفاعات اجتناب شود ۱۲ ساعت قبل

- رقابت بیش از ۱۲ هزار نفر در آزمون دستیاری پزشکی/افزایش ۱۲درصدی ظرفیت برای امسال ۱ روز قبل

- هلدینگ خلیج فارس باشگاه استقلال را پلمب کرد! ۱ روز قبل

- ستاره ایرانی نامزد بهترین بازیکن فصل شد ۱ روز قبل

- تحقیقات برای دستگیری عوامل مفقودی کودک کلالهای ادامه دارد ۱ روز قبل

- دستورالعمل بهداشتی حج ۱۴۰۳ اعلام شد ۱ روز قبل

- چند درصد چکها در اسفند ۱۴۰۲ برگشت خورد؟ ۱ روز قبل

- کاهش بهای یورو و ثبات نرخ دلار و درهم در مرکز مبادله ارز ۱ روز قبل

- رشد اندک بهای سکه و ثبات قیمت نیم سکه در معاملات امروز ۱ روز قبل

- ۲۸ زندانی پاکستانی در جریان سفر رئیس قوه قضائیه به هرمزگان آزاد میشوند ۱ روز قبل

- پیگیری مشکلات اسناد مالکیت اراضی برخی محلات بندرعباس ۱ روز قبل

- نباید در عرصه فرهنگی فقط نیروی انتظامی در کف خیابان کار کند ۱ روز قبل

- با قابلیت جدید واتساپ میتوانید جلسات و قرارهای خود را برنامهریزی کنید ۱ روز قبل

- بازگشت زائران عمره به کشور آغاز شد ۱ روز قبل

- باید همه کارگران بیمه شده و از حقوق بازنشستگی برخوردار شوند/ شعبه و مراجع قضایی تخصصی در حمایت از کارگران ایجاد شود ۱ روز قبل

- وقوع سیل و آبگرفتگی در ۴ استان کشور؛ مردم از تردد و توقف در بستر رودخانهها و مسیلها خودداری کنند ۱ روز قبل